图片来源于网络,如有侵权,请联系删除

新华财经北京9月22日电(王菁)日前,美国财政部公布的最新国际资本流动报告(TIC)显示,2024年7月,海外投资者(以下简称“外资”)持有美债总规模环比增长1279亿美元至83385亿美元,实现“三连涨”。其中,全球对冲基金大举布局美债套期保值,带动开曼群岛当月贡献近半数涨幅,而前三大海外官方“债主”则同步小幅减持美债。

业内人士表示,外资尤其是海外官方投资者对美债的买卖操作,根本还是基于各自外汇储备资产战略性配置的考量,7月份的全球投资情绪偏向避险需求,然而彼时金价已经涨至高点,令不少资金“望而却步”,因此选择重回美债市场,寻找临时性避险“替代品”。而从二级市场表现也得到印证,当月10年期美债收益率震荡回落超40BPs。

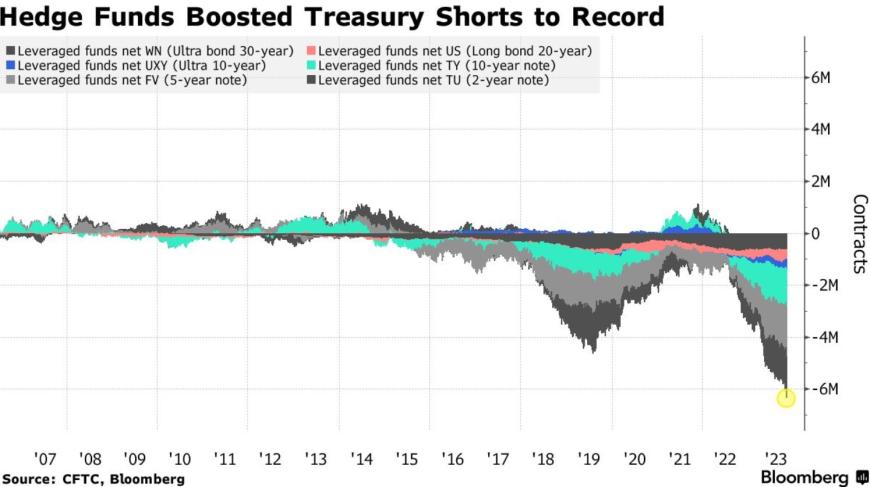

对冲基金“领衔”买盘套期保值需求涌向美债

美国财政部目前仅公布持有美债的前20位海外官方投资者持仓数据,2024年7月,有12个国家和地区选择增持美债,合计增持幅度为1279亿美元,今年前七个月相关统计数据多数为增长。截至7月末,外资持有美债共计83385亿美元,目前美债的海外持仓中,46.09%为各国/地区官方持有,而在官方持仓配比方面,中长期美债占比92.93%。

7月份,前十大美国海外“债主”多数选择小幅减仓,但整体调整幅度不大。其中,6个减持的国家地区中,卖出幅度较大的是加拿大、法国和英国,减持规模分别为171亿美元、163亿美元和132亿美元。与之相对,代表对冲基金选项的开曼群岛当月累计大幅增持美债587亿美元,持仓排名也跃升至第五位,该地区近几个月对美债的调仓方向不断反复,7月大幅买入行为直接为美债海外持仓规模带来明显提振。

作为美债前两大海外“债主”,日本和中国当月同步小幅减持。具体来看,7月,中国所持美债规模回落137亿美元至7765亿美元,目前已经连续27个月低于1万亿美元。据新华财经回顾统计,在2023年3月的阶段高点后,中国所持美债规模经历了月度规模的“七连降”,2023年末两个月,持仓量稍有回升,而今年年初的三个月再现连续回落,最近四个月涨跌互现。

据了解,中国持有美债规模的历史最高点为2013年11月,当时达到了13167亿美元,相较于彼时的峰值,中国持有美债规模已经缩减约5402亿美元,这反映了全球债券收益率比价优势的变化与我国在优化外汇储备结构、分散资产风险方面的努力。

而面临支撑日元压力的日本,已经连续四个月选择抛售美债,净卖出规模分别为375亿美元、221亿美元、105亿美元和20亿美元,7月份的持仓规模已经跌至近九个月来最低水平。

业内人士表示,重仓美债的日本近几个月的调仓行为被视为干预汇市压力下的调整。日本央行账户数据显示,日本政府可能在截至5月3日一周至少两次干预汇市,合计斥资约9万亿日元,7月11日和12日又可能共投入约5.6万亿日元。有媒体援引数据称7月日本投入366亿美元干预汇市。

市场人士对新华财经分析称,“结束负利率以后,日元一再走软,日本通过出售美债为创纪录的日元干预行动提供了资金。这种为了稳定日元汇率采取的干预需要日本掌握充足‘弹药’,因此不得不减持包括美债在内的美元资产筹资。”

另据报告,7月,所有海外资金对美国长期、短期和流水的净流入额为1565亿美元。其中,外国私人资金净流入1418亿美元,外国官方资金净流入147亿美元。7月,外国居民增持美国长期证券净购买额为1347亿美元。其中,外国私人投资者的净购买额为1620亿美元,而外国官方机构净卖出273亿美元。

金价高企引发避险投资转移部分国家阶段性增持美债“替代”

由于TIC数据的时滞性,参照数据发生时期的市场情况可以解释其变动原因。数据显示,10年期美债收益率在7月震荡下行,市场开始提前交易降息预期,宏观数据表现不及预期,叠加中东地区等地缘政治扰动,全球避险买盘持续发力。当月,10年期美债收益率累计震荡下行幅度达40BPs。

彼时,瑞银资产管理公布的一项对全球40家央行的调查显示,87%受访者认为全球地缘政治风险持续升级是资产配置的最大担忧,其次是对通胀压力持续高企的担忧(71%),第三是对政府债务可持续性的担忧(37%)。这三大担忧令越来越多全球央行在外汇储备资产多元化配置过程,更侧重资产的安全性与避险性。

“当前,美债持仓的阶段性增长,可能反映了各国官方投资者在不断调整策略,买入美债替代黄金,两者在流动性、避险属性等方面存在较高的相似性与相互替代性。 ”某资管机构固收业务负责人称。

7月末,世界黄金协会汇编数据显示,今年上半年,全球央行买入黄金达到创纪录的483吨,同比增长5%,二季度的购买量同比增长6%至183吨,较一季度约39%的增速放缓。考虑到当季大多数货币的黄金价格都处于或接近创纪录水平,各国央行有理由放慢买入速度,将避险资产投资标的重新转向美债。

“此前,众多全球国家央行优先考虑增持黄金,作为加强外汇储备资产避险投资的重要举措。但由于5月以来黄金价格迭创新高导致黄金投资成本激增,部分国家央行不得不将避险资产投资目光,重新转向美国国债。”一位新兴市场投资基金经理指出。毕竟,在资产安全性、避险性与流动性方面,美债与黄金之间存在较高的相似性与替代效应。

不过,也有不少观点指出,在全球形势日益复杂严峻的大背景下,各国央行推动国际储备多元化、增持黄金是大势所趋。例如,通过增持黄金可以降低各国对外汇储备、特别是美元储备的过度依赖,从而提升国际储备资产的安全性。

(文章来源:新华财经)

本文来源:财富导航网

本文地址:https://sintedes.com/post/10139.html

关注我们:微信搜索“xiaoqihvlove”添加我为好友

版权声明:如无特别注明,转载请注明本文地址!